Inhaltsverzeichnis

1. Was ist die Riester-Rente und welche Bedeutung hat sie für die Altersvorsorge in Deutschland?

Die Riester-Rente ist als robustes Sicherheitsnetz konzipiert, das Sie im Ruhestand weich landen lassen soll. Seit 2002 bietet sie eine finanzielle Steigbügelhalterung, die den Weg in einen sorgenfreien Lebensabend ebnen soll.

Benannt nach Walter Riester, dem Architekten dieser staatlich geförderten Altersvorsorge, zielt sie darauf ab, die Lücke zu schließen, die die gesetzliche Rente allein oft offenlässt. Ein Mix aus eigenen Beiträgen, staatlichen Zulagen und Steuervorteilen macht die Riester-Rente zu einer vermeintlich attraktiven Option für Arbeitnehmer quer durch alle Einkommensklassen.

Doch warum wirft mancher einen zweifelnden Blick auf sein Riester-Konto und überlegt, den Rettungsanker zu kappen? Die Gründe sind vielfältig und reichen von Unzufriedenheit mit der Rendite bis zu einer Veränderung der persönlichen Lebensumstände. Die Entscheidung, eine Riester-Rente zu kündigen, ist jedoch keine, die überstürzt getroffen werden sollte. Sie birgt Konsequenzen und verlangt nach einer gut durchdachten Abwägung der Vor- und Nachteile.

Bevor Sie also zum Vorschlaghammer greifen, lassen wir uns tiefgehend auf die Materie ein und prüfen, ob eine Renovierung nicht sinnvoller wäre als ein Abriss.

2. Mögliche Gründe für eine Kündigung der Riester-Rente

Die Entscheidung, eine Riester-Rente zu kündigen, trifft niemand leichtfertig. Die (oftmals als Nachteile empfundenen) Merkmale dieser Form der Altersvorsorge zwingt Riester-Sparer dazu, ihre Entscheidung zu überdenken, wohl wissend, dass jede Wahl langfristige finanzielle Konsequenzen nach sich zieht. Hier sind 4 häufig auftretende Gründe.

2.1. Finanzielle Engpässe und der Wunsch nach Liquidität

Im Leben kommt man manchmal an den Punkt, an dem das Geld einfach knapp wird – sei es durch unvorhergesehene Ereignisse wie eine dringende Autoreparatur, Krankheiten, den Verlust des Arbeitsplatzes oder andere finanzielle Herausforderungen, die schnelles Handeln erfordern.

In solchen Momenten blickt man dann vielleicht auf seine Riester-Rente und überlegt, ob man nicht einen Teil davon nutzen könnte, um die finanzielle Notlage zu überbrücken. Der Bedarf an liquiden Mitteln wird plötzlich zur obersten Priorität, und das lange für die Altersvorsorge angesparte Geld erscheint als ein rettender Anker.

2.2. Hohe Provisionen und Gebühren

Ein weiterer kritischer Punkt, der Anleger dazu veranlassen kann, ihre Riester-Rente zu überdenken, sind die teils überdurchschnittlich hohen Provisionen sowie Abschluss- und Verwaltungsgebühren, die mit diesem Altersvorsorgeprodukt einhergehen können.

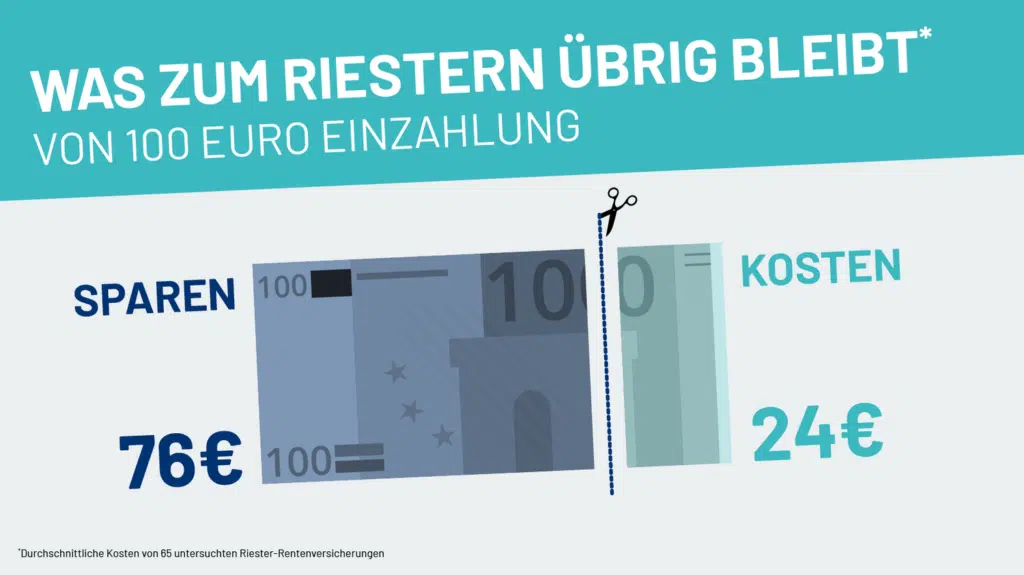

Von den eingezahlten Geldern (Beiträge und Zulagen) gehen bei einem typischen Riester-Renten-Vertrag mit 30 Sparjahren im Schnitt 24 Prozent für Kosten drauf. Jede dritte der ausgewerteten Policen vereinnahme sogar 30 Prozent und mehr für Gebühren. Dies geht aus einer Untersuchung von 65 Riester-Rentenversicherungen vom Finanzwende e.V. hervor.

Vor diesem Hintergrund beginnen einige Anleger, die Kosteneffizienz ihrer Altersvorsorge kritisch zu hinterfragen. Die Erkenntnis, dass die eigenen Beiträge nicht vollständig in den Vermögensaufbau fließen, sondern zum Teil erheblich durch Kosten belastet sind, kann den Wunsch nach einer transparenteren und kostengünstigeren Anlageform wecken.

2.3. Enttäuschung über die Rendite

Sie investieren Jahr für Jahr in Ihre Riester-Rente, in der Hoffnung, dass sich Ihr hart verdientes Geld vermehrt und einen soliden Grundstein für Ihren Ruhestand legt. Doch mit der Zeit bemerken Sie, dass die erwartete Rendite hinter Ihren Erwartungen zurückbleibt.

Die Enttäuschung ist groß, besonders wenn Sie hören, wie andere Anlageformen florieren und sich fragen, ob Ihr Geld anderswo besser aufgehoben wäre. Diese Unzufriedenheit mit der Rendite ist ein häufiger Grund, warum Menschen erwägen, ihre Riester-Rente zu kündigen. Sie fühlen sich gefangen in einem Vertrag, der nicht die Früchte trägt, die sie sich erhofft hatten, und suchen nach Wegen, ihr finanzielles Schicksal wieder selbst in die Hand zu nehmen.

2.4. Lebensveränderung (Auswandern) oder Wechsel der Anlage-Strategie

Lebensveränderungen spielen eine entscheidende Rolle, wenn es darum geht, eine Riester-Rente zu überdenken. Insbesondere große Wendepunkte wie Auswanderung oder ein fundamentaler Wechsel in der persönlichen Altersvorsorgestrategie bringen viele dazu, die Passgenauigkeit ihrer Riester-Rente zu hinterfragen.

Stellen Sie sich vor, Sie packen die Koffer für ein neues Leben im Ausland, voller Vorfreude auf das, was kommt. In solch einem Moment der Umorientierung erscheint die in Deutschland verankerte Riester-Rente plötzlich wie Ballast, den Sie womöglich abschütteln möchten.

Auswanderung ist nicht nur ein räumlicher, sondern auch ein finanzieller Wechsel. Die Riester-Rente, konzipiert für den deutschen Markt und dessen spezifische steuerliche Behandlung, passt möglicherweise nicht mehr in das neue Lebenskonzept. Hinzu kommt, dass die mit der Riester-Rente verbundenen staatlichen Zulagen und Steuervorteile an bestimmte Bedingungen geknüpft sind, die im Ausland nicht mehr erfüllt werden können.

2.5. Zu einer anderen Form der Altersvorsorge wechseln

Die Landschaft der Altersvorsorge ist vielfältig und ständig in Bewegung. Neue Produkte kommen auf den Markt, bestehende werden angepasst, und manchmal entdeckt man einfach eine Möglichkeit, die besser zu den eigenen Zielen und Bedürfnissen passt. Dies kann der ausschlaggebende Grund sein, warum jemand seine Riester-Rente kündigen und zu einer alternativen Altersvorsorge wechseln möchte.

Vielleicht haben Sie von einer attraktiven betrieblichen Altersvorsorge gehört, die Ihr Arbeitgeber anbietet, oder Sie möchten stärker in Aktien oder Immobilien investieren, um eine höhere Rendite zu erzielen. Der Wunsch nach Flexibilität, höheren Erträgen oder einer Anlageform, die besser zum persönlichen Risikoprofil passt, kann verlockend sein.

2.6. Wechsel in die Selbstständigkeit

Ein weiterer Grund, der Menschen dazu bewegt, ihre Riester-Rente zu kündigen, ist der Schritt in die Selbstständigkeit. Die Entscheidung, sein eigener Chef zu sein, bringt viele Veränderungen mit sich, insbesondere in finanzieller Hinsicht. Als Selbstständiger sind Sie nicht mehr automatisch über Ihren Arbeitgeber in der gesetzlichen Rentenversicherung pflichtversichert und infolgedessen nicht mehr förderberechtigt für die Riester-Rente.

Dies kann dazu führen, dass Sie Ihre Altersvorsorge neu überdenken und an Ihre neue Situation anpassen möchten. Vielleicht ziehen Sie es vor, Ihr Geld in Ihr Unternehmen zu investieren oder eine andere Form der privaten Altersvorsorge zu wählen, die besser zu Ihren individuellen Bedürfnissen und finanziellen Möglichkeiten passt.

2.7. Vorher prüfen (lassen), ob die Kündigung der Riester-Rente für Sie sinnvoll ist

Doch bevor Sie den Entschluss fassen, Ihre Riester-Rente aufzugeben, ist es wichtig, die Lage gründlich zu analysieren. Berücksichtigen Sie dabei, dass jede Anlageform ihre Höhen und Tiefen hat und langfristige Investitionen manchmal Geduld erfordern.

Zudem sollten Sie Alternativen prüfen, wie einen Anbieterwechsel innerhalb der Riester-Produkte, der möglicherweise attraktivere Konditionen bietet, ohne dass Sie auf die Vorteile und Sicherheiten der Riester-Rente verzichten müssen.

Eine wohlüberlegte Entscheidung ist hier Gold wert, um nicht aus momentaner Unzufriedenheit oder aufgrund eines vorübergehenden Engpasses heraus eine Wahl zu treffen, die Ihre finanzielle Zukunft beeinträchtigen könnte.

Womöglich möchten Sie auch die fachkundige Meinung eines unabhängigen Finanzexperten einholen, um auf Nummer Sicher zu gehen.

Hier können Sie einen Zoom-Call mit Sven Oertel vereinbaren, der beim Umgang mit der Riester-Rente einige außergewöhnliche Rendite-Beschleuniger entwickelt hat, die von einem Großteil der Finanzberater noch unentdeckt sind.

Die erste Einschätzung Ihrer Möglichkeiten ist für Sie komplett gratis und unverbindlich. Sie bekommen eine fundierte Zweitmeinung und schauen einfach mal, was gehen könnte.

Danach entscheiden Sie, wie es weitergeht.

3. Vor der Kündigung zu bedenkende Aspekte

3.1. Steuerliche Nachteile

Die Beiträge zur Riester-Rente können in der Ansparphase steuerlich geltend gemacht werden, was zu einer unmittelbaren steuerlichen Entlastung führt. Bei einer Kündigung müssen Sie jedoch damit rechnen, dass die zuvor gewährten Steuervorteile zurückgezahlt werden müssen.

Dies kann insbesondere dann ins Gewicht fallen, wenn über die Jahre hinweg erhebliche Summen steuerlich abgesetzt wurden. Die steuerliche Belastung durch die Rückzahlung kann somit einen erheblichen finanziellen Nachteil darstellen.

3.2. Rückzahlung staatlicher Zulagen

Neben den steuerlichen Vorteilen sind es hauptsächlich die staatlichen Zulagen, die die Riester-Rente für viele Sparer attraktiv machen. Dazu zählen unter anderem die Grundzulage und gegebenenfalls die Kinderzulage. Bei einer Kündigung des Riester-Vertrags müssen diese Zulagen jedoch vollständig an den Staat zurückgezahlt werden. Die Höhe der zurückzuzahlenden Summe kann je nach Laufzeit des Vertrags und der Anzahl der Kinder erheblich sein und einen wesentlichen Teil der bis dato angesparten Summe ausmachen.

3.3. Alternative Optionen zur Kündigung (Beitragsfrei stellen, Anbieterwechsel)

Bevor man die Riester-Rente vorschnell kündigt, lohnt sich ein Blick auf weniger drastische Maßnahmen, die ebenfalls zu einer finanziellen Entlastung führen können, ohne dass man auf die Vorteile des Vertrags verzichten muss. Zu diesen Alternativen zählen insbesondere das Beitragsfrei stellen des Vertrags sowie der Wechsel des Anbieters.

3.3.1. Beitragsfreistellung

Die Beitragsfreistellung ist eine flexible Option für Zeiten, in denen finanzieller Spielraum knapp ist. Hierbei werden die Zahlungen vorübergehend ausgesetzt, ohne dass der Vertrag gekündigt wird. Dies bedeutet, dass bereits erworbene Ansprüche und staatliche Zulagen erhalten bleiben. Ein weiterer Vorteil: Sollte sich die finanzielle Situation wieder verbessern, lässt sich die Einzahlung in den Riester-Vertrag meist problemlos fortsetzen. Dies ermöglicht eine Fortführung der Altersvorsorge ohne Verluste.

3.3.2. Anbieterwechsel

Sind es spezifische Konditionen oder die Unzufriedenheit mit der Rendite, die zur Überlegung einer Kündigung führen, kann ein Anbieterwechsel eine sinnvolle Alternative darstellen. Die gesetzlichen Rahmenbedingungen der Riester-Rente erlauben einen solchen Wechsel, sodass Sparer sich für ein Produkt entscheiden können, das besser zu ihren individuellen Bedürfnissen passt. Ein Vergleich der Angebote lohnt sich, um höhere Renditen zu erzielen oder geringere Kosten zu finden. Wichtig ist hierbei jedoch, die Wechselkosten im Blick zu behalten und diese gegen potenzielle Vorteile abzuwägen.

4. Ablauf der Kündigung

4.1. Schritt-für-Schritt-Anleitung zur Kündigung

Wenn Sie nach reiflicher Überlegung und Abwägung aller Optionen zu dem Schluss kommen, dass eine Kündigung Ihrer Riester-Rente die für Sie beste Entscheidung ist, dann sollten Sie sich auf einen strukturierten Prozess einstellen. Hier eine Schritt-für-Schritt-Anleitung zur Kündigung Ihrer Riester-Rente:

1. Prüfung der Vertragsunterlagen

Bevor Sie irgendwelche Schritte einleiten, ist es wichtig, Ihre Vertragsunterlagen gründlich zu prüfen. Achten Sie insbesondere auf die Kündigungsfristen und mögliche Gebühren oder Strafen, die bei einer Kündigung anfallen könnten.

2. Kontakt zum Anbieter aufnehmen

Nehmen Sie Kontakt zu Ihrem Riester-Anbieter auf. Viele Anbieter bieten spezifische Formulare für die Kündigung an, die den Prozess erleichtern. Erkundigen Sie sich auch nach dem genauen Ablauf und etwaigen Besonderheiten.

3. Kündigungsschreiben formulieren

Formulieren Sie ein klares und eindeutiges Kündigungsschreiben. Geben Sie darin Ihre Vertragsnummer, Ihre persönlichen Daten und den gewünschten Kündigungstermin an. Erwähnen Sie, dass Sie eine Bestätigung der Kündigung sowie eine Aufstellung über den Rückkaufswert und Informationen über die steuerlichen Auswirkungen wünschen.

4. Kündigung einreichen

Reichen Sie die Kündigung fristgerecht ein. Es empfiehlt sich, die Kündigung per Einschreiben mit Rückschein zu versenden, um einen Nachweis über den Eingang zu haben.

5. Bestätigung und Auszahlung abwarten

Nachdem der Anbieter Ihre Kündigung bearbeitet hat, erhalten Sie eine Bestätigung. Diese enthält in der Regel Informationen zum Rückkaufswert und den nächsten Schritten bezüglich der Auszahlung. Beachten Sie, dass die Auszahlung einige Zeit in Anspruch nehmen kann.

6. Steuerliche Aspekte klären

Klären Sie mit einem Steuerberater die steuerlichen Konsequenzen der Kündigung. Die Rückzahlung von staatlichen Zulagen und steuerlichen Vorteilen kann unter Umständen zu einer Nachzahlung führen.

4.2. Notwendige Unterlagen und Informationen, die für den Kündigungsprozess erforderlich sind

Für eine reibungslose und effiziente Abwicklung der Kündigung Ihrer Riester-Rente sind bestimmte Unterlagen und Informationen unerlässlich. Hier eine Liste der Dokumente und Angaben, die Sie bereithalten sollten:

1. Persönliche Identifikationsdaten

- Vollständiger Name und Adresse, wie sie im Vertrag angegeben sind.

- Geburtsdatum und gegebenenfalls die Sozialversicherungsnummer.

- Eine Kopie Ihres Personalausweises oder Reisepasses zur Identitätsbestätigung.

2. Vertragsbezogene Informationen

- Die Vertragsnummer Ihrer Riester-Rente.

- Datum des Vertragsabschlusses.

- Namen und Anschrift des Anbieters.

3. Bankverbindung

- Angaben zu Ihrem Bankkonto, auf das der Rückkaufswert überwiesen werden soll, einschließlich IBAN und BIC.

4. Kündigungsschreiben

- Ein deutlich formuliertes Kündigungsschreiben, das Ihren Wunsch nach Vertragsbeendigung klar ausdrückt. Vergessen Sie nicht, das Schreiben zu datieren und handschriftlich zu unterschreiben.

5. Nachweise über geleistete Beiträge

- Aufstellung der bisher geleisteten Beiträge und der erhaltenen staatlichen Zulagen, falls verfügbar. Dies ist besonders hilfreich, um den korrekten Rückkaufswert zu bestimmen.

6. Nachweis über die Beratung

- Falls eine Beratung im Vorfeld der Kündigungsentscheidung stattgefunden hat, kann ein Nachweis darüber hilfreich sein, besonders wenn spezifische Empfehlungen zur Kündigung gegeben wurden.

Die sorgfältige Zusammenstellung dieser Unterlagen und Informationen erleichtert den Kündigungsprozess erheblich und trägt dazu bei, Verzögerungen oder Missverständnisse zu vermeiden. Es ist ratsam, Kopien aller Dokumente zu machen, bevor Sie sie versenden, um Ihre eigenen Aufzeichnungen zu sichern. So sind Sie bestens vorbereitet, sollte es Rückfragen vonseiten des Anbieters geben.

4.3. Kontaktstellen und Anlaufpunkte für die Kündigung

Für eine effektive und reibungslose Kündigung Ihrer Riester-Rente ist es entscheidend, die richtigen Kontaktstellen und Anlaufpunkte zu kennen. Dies hilft, den Prozess zu beschleunigen und sicherzustellen, dass Ihre Kündigung ordnungsgemäß bearbeitet wird. Hier sind die wesentlichen Anlaufstellen:

1. Der Anbieter Ihrer Riester-Rente

Kundenservice: Die erste Anlaufstelle ist der Kundenservice Ihres Riester-Anbieters. Viele Anbieter haben spezielle Hotlines oder Service-Center für Vertragsangelegenheiten. Die Kontaktdaten finden Sie in Ihren Vertragsunterlagen oder auf der Website des Anbieters.

Online-Kundenportal: Einige Anbieter ermöglichen die Einreichung von Kündigungen über ihr Online-Kundenportal. Dort können Sie oft auch erforderliche Formulare herunterladen und Ihre persönlichen Daten überprüfen.

2. Unabhängige Beratungsstellen

Verbraucherzentralen: Für allgemeine Informationen zur Kündigung und Beratung zu Ihren Rechten können Verbraucherzentralen eine wertvolle Ressource sein. Sie bieten oft auch spezifische Beratung zur Altersvorsorge.

Finanzberater: Ein unabhängiger Finanzberater kann eine persönliche Beratung anbieten, besonders in Bezug auf die finanziellen Konsequenzen der Kündigung und alternative Vorsorgeoptionen.

3. Online-Plattformen, Fachforen und -portale

Es gibt zahlreiche Online-Plattformen, auf denen sich Verbraucher über ihre Erfahrungen mit der Kündigung von Riester-Verträgen austauschen. Hier können Sie wertvolle Tipps aus erster Hand finden.

Offizielle Webseiten: Webseiten wie die der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) oder des Bundesministeriums für Arbeit und Soziales (BMAS) bieten offizielle Informationen zur Riester-Rente und Kontaktdaten für weitere Anfragen.

4. Spezialisierte Anwälte für Versicherungsrecht

Für komplexe Fälle oder wenn Sie rechtliche Schritte in Erwägung ziehen, kann die Konsultation eines auf Versicherungsrecht spezialisierten Anwalts sinnvoll sein.

5. Direkte Kommunikationswege

E-Mail und Post: Für die formelle Kündigung sind oft die Kommunikationswege E-Mail oder Post erforderlich. Achten Sie darauf, die Kündigung schriftlich einzureichen und um eine Bestätigung zu bitten.

Bevor Sie den Schritt zur Kündigung gehen, nutzen Sie diese Anlaufpunkte, um sich umfassend zu informieren und Unterstützung zu holen. Dies stellt sicher, dass Sie eine informierte Entscheidung treffen, die Ihren finanziellen Zielen und Bedürfnissen am besten entspricht.

5. Finanzielle Konsequenzen der Kündigung

5.1. Welche Arten von Verlusten fallen an

Die Entscheidung, eine Riester-Rente zu kündigen, zieht unweigerlich finanzielle Konsequenzen nach sich. Diese Einbußen sind nicht nur unmittelbar spürbar, sondern können auch langfristige Auswirkungen auf Ihre finanzielle Situation haben. Ein detaillierter Blick auf die finanziellen Verluste kann helfen, das Ausmaß dieser Entscheidung zu verstehen:

Rückzahlung staatlicher Zulagen und Steuervorteile

Die Riester-Rente wird durch staatliche Zulagen und steuerliche Anreize gefördert. Bei einer Kündigung müssen diese Zulagen und die in Anspruch genommenen Steuervorteile zurückgezahlt werden. Dies bedeutet, dass ein signifikanter Teil des angesparten Kapitals verloren geht, da die Rückzahlungen direkt vom Rückkaufswert des Vertrags abgezogen werden.

Verlust von Erträgen

Neben den Zulagen und Steuervorteilen entgeht Ihnen auch der potenzielle Ertrag, den die Beiträge über die Jahre erwirtschaftet hätten. Zinseszins-Effekte, die besonders langfristig einen erheblichen Unterschied machen können, fallen weg. Dies verringert Ihre Kapitalbasis für das Alter erheblich.

Kosten und Gebühren

Die Kündigung eines Riester-Vertrags kann mit zusätzlichen Kosten verbunden sein. Viele Anbieter erheben Gebühren für die Auflösung des Vertrags, die den Rückkaufswert weiter schmälern. Diese Gebühren variieren je nach Anbieter und Vertragskonditionen und können einen weiteren finanziellen Verlust darstellen.

Langfristige Auswirkungen auf die Altersvorsorge

Der vielleicht gravierendste Nachteil ist die langfristige Beeinträchtigung Ihrer Altersvorsorge. Durch die Kündigung verlieren Sie nicht nur das bislang angesparte Kapital und die staatliche Förderung, sondern auch die Möglichkeit, ein finanzielles Polster für den Ruhestand aufzubauen. Dies kann zu einer erheblichen Lücke in Ihrer Altersvorsorge führen und Sie dazu zwingen, Alternativen zu suchen, die möglicherweise weniger attraktiv oder sicher sind.

5.2. Berechnungsbeispiele für die Rückzahlung von Zulagen und Steuervorteilen

Die konkrete Berechnung der Rückzahlung von staatlichen Zulagen und Steuervorteilen im Falle einer Kündigung der Riester-Rente hängt von mehreren Faktoren ab, einschließlich der Höhe der geleisteten Beiträge, der Dauer der Sparphase und der individuellen steuerlichen Situation. Hier sind zwei vereinfachte Beispiele, um das Ausmaß solcher Rückzahlungen zu veranschaulichen:

Beispiel 1: Rückzahlung der Zulagen

Angenommen, Sie haben über 10 Jahre jährlich 1.200 Euro in Ihre Riester-Rente eingezahlt und dafür jeweils die volle Grundzulage von 175 Euro sowie eine Kinderzulage für ein Kind in Höhe von 300 Euro erhalten. Insgesamt haben Sie also 12.000 Euro eingezahlt und 4.750 Euro an Zulagen erhalten.

Bei einer Kündigung müssten Sie die gesamten Zulagen von 4.750 Euro zurückzahlen. Hinzu kämen eventuelle Steuervorteile, die Sie für Ihre Beiträge geltend gemacht haben.

Beispiel 2: Steuerliche Rückforderungen

Nehmen wir weiter an, dass Sie durch die Absetzung Ihrer Riester-Beiträge jährlich 300 Euro Steuern gespart haben. Über 10 Jahre ergibt das eine Steuerersparnis von insgesamt 3.000 Euro.

Bei der Kündigung des Vertrags könnten Sie dazu aufgefordert werden, diese Steuerersparnis zurückzuzahlen, da die steuerliche Förderung unter der Prämisse gewährt wurde, dass die angesparten Mittel der Altersvorsorge dienen.

In diesem Szenario würden die finanziellen Einbußen aus der Rückzahlung der Zulagen (4.750 Euro) und der Steuervorteile (3.000 Euro) insgesamt 7.750 Euro betragen – ohne Berücksichtigung eventueller Abschluss- und Verwaltungsgebühren oder des Verlusts der erwirtschafteten Erträge. Dieses Beispiel verdeutlicht, wie signifikant die finanziellen Konsequenzen einer Kündigung sein können, besonders wenn staatliche Förderungen und steuerliche Vorteile eine wesentliche Rolle gespielt haben.

5.3. Langfristige Auswirkungen auf die Altersvorsorge

Die Kündigung einer Riester-Rente hat nicht nur unmittelbare finanzielle Konsequenzen durch die Rückzahlung von Zulagen und Steuervorteilen, sondern beeinflusst auch langfristig Ihre Altersvorsorge. Dies sind die wesentlichen langfristigen Auswirkungen, die Sie bedenken sollten:

Verlust des Kapitalaufbaus

Durch die Kündigung verlieren Sie den bisher aufgebauten Kapitalstock, der über Jahre hinweg durch Ihre Beiträge und die staatlichen Zulagen entstanden ist. Dies reduziert Ihr Vermögen für den Ruhestand erheblich und kann dazu führen, dass Sie später weniger finanzielle Mittel zur Verfügung haben, als ursprünglich geplant.

Verlust der staatlichen Förderung

Ein weiterer wichtiger Aspekt ist der Verlust der staatlichen Förderung, die speziell darauf ausgelegt ist, die private Altersvorsorge zu unterstützen. Die Riester-Rente bietet neben den Zulagen auch Steuervorteile, die die Attraktivität und Effizienz der Sparanstrengungen erhöhen. Bei einer Kündigung entfallen diese Vorteile vollständig.

Notwendigkeit alternativer Vorsorgepläne

Nach der Kündigung Ihrer Riester-Rente stehen Sie vor der Herausforderung, alternative Vorsorgepläne zu entwickeln, um die entstandene Lücke in Ihrer Altersvorsorge zu schließen. Dies kann bedeuten, dass Sie höhere Beiträge in andere Vorsorgeprodukte leisten oder zusätzliche Sparanstrengungen unternehmen müssen, um den gleichen Grad an finanzieller Sicherheit im Alter zu erreichen.

Steuerliche Nachteile

Neben den unmittelbaren finanziellen Einbußen durch die Rückzahlung von Zulagen und Steuervorteilen müssen auch langfristige steuerliche Nachteile bedacht werden. Die Riester-Rente bietet steuerliche Vorteile während der Einzahlungsphase und eine steueroptimierte Auszahlung im Rentenalter. Mit der Kündigung verzichten Sie auf diese langfristigen steuerlichen Vorteile, was zu einer höheren Steuerlast führen kann.

6. Alternativen zur Kündigung

Eine der gängigsten Optionen zur Kündigung der Riester-Rente ist die Beitragsfreistellung, die Ihnen ermöglicht, Ihre Altersvorsorge aufrechtzuerhalten, ohne aktuell finanzielle Beiträge leisten zu müssen. Hier sind einige Aspekte, die Sie bedenken sollten:

Was bedeutet Beitragsfreistellung?

Bei der Beitragsfreistellung setzen Sie die Zahlungen in Ihren Riester-Vertrag temporär aus, ohne den Vertrag zu kündigen. Ihr Vertrag bleibt bestehen, und die bis dahin erworbenen Ansprüche und staatlichen Zulagen gehen nicht verloren. Dies kann eine sinnvolle Maßnahme sein, wenn Sie vorübergehend nicht in der Lage sind, Beiträge zu leisten, oder wenn Sie eine finanzielle Entlastung benötigen.

Vorteile der Beitragsfreistellung

- Erhalt der staatlichen Zulagen: Bisher erhaltene Zulagen müssen bei einer Beitragsfreistellung nicht zurückgezahlt werden, und Ihr bislang angespartes Kapital bleibt unangetastet.

- Flexibilität: Die Beitragsfreistellung bietet Ihnen die Flexibilität, zu einem späteren Zeitpunkt wieder mit den Einzahlungen zu beginnen, ohne Ihren Riester-Vertrag neu abschließen zu müssen.

- Erhalt des Vertrags: Ihr Vertrag und die damit verbundenen Vorteile, wie die garantierte Rentenleistung und die Todesfallabsicherung (sofern vorgesehen), bleiben bestehen.

Dinge, die zu bedenken sind

- Zukünftige Zulagen und Steuervorteile: Während der Phase der Beitragsfreistellung haben Sie keinen Anspruch auf weitere staatliche Zulagen oder Steuervorteile für neu geleistete Beiträge, da diese nicht erfolgen.

- Auswirkungen auf die Rentenhöhe: Eine längere Phase der Beitragsfreistellung kann die Höhe Ihrer zukünftigen Rentenzahlungen reduzieren, da keine weiteren Beiträge in den Vertrag fließen.

- Kommunikation mit dem Anbieter: Es ist wichtig, rechtzeitig mit Ihrem Anbieter in Kontakt zu treten und die Beitragsfreistellung formal zu beantragen. So stellen Sie sicher, dass Ihr Vertrag korrekt angepasst wird.

Die Beitragsfreistellung kann eine sinnvolle Alternative zur Kündigung darstellen, besonders wenn Sie Ihre Riester-Rente grundsätzlich beibehalten möchten, aber aktuell finanziellen Spielraum benötigen. Eine sorgfältige Abwägung und Beratung können Ihnen helfen, die beste Entscheidung für Ihre persönliche Situation und Ihre finanzielle Zukunft zu treffen.

6.2. Anbieterwechsel

Ein weiterer wichtiger Aspekt, den Sie in Betracht ziehen sollten, bevor Sie eine endgültige Entscheidung zur Kündigung Ihrer Riester-Rente treffen, ist die Möglichkeit eines Anbieterwechsels. Dies kann eine attraktive Alternative sein, besonders wenn Unzufriedenheit mit der Performance Ihres aktuellen Anbieters oder hohe Kosten die Hauptgründe für Ihre Überlegung zur Kündigung sind. Hier sind einige Punkte, die Sie beachten sollten:

Was bedeutet ein Anbieterwechsel?

Ein Anbieterwechsel ermöglicht es Ihnen, Ihren bestehenden Riester-Vertrag zu einem anderen Anbieter mit potenziell besseren Konditionen, niedrigeren Kosten oder einer attraktiveren Rendite zu übertragen. Dieser Prozess ist gesetzlich vorgesehen und soll die Flexibilität der Sparer erhöhen.

Vorteile des Anbieterwechsels

- Bessere Konditionen: Ein Wechsel kann Ihnen Zugang zu Anbietern mit niedrigeren Verwaltungsgebühren, höheren Renditen oder besseren Serviceleistungen verschaffen.

- Beibehaltung der staatlichen Förderung: Durch einen Wechsel behalten Sie die bisher erhaltenen staatlichen Zulagen und müssen diese nicht zurückzahlen. Zudem bleiben die steuerlichen Vorteile erhalten.

- Anpassung an die persönliche Situation: Ein Wechsel kann auch dann sinnvoll sein, wenn sich Ihre persönliche finanzielle Situation oder Ihre Altersvorsorgeziele geändert haben.

Dinge, die zu bedenken sind

- Übertragungskosten: Einige Anbieter können Gebühren für den Wechsel erheben. Es ist wichtig, diese Kosten im Vorfeld zu klären und in Ihre Entscheidung einzubeziehen.

- Übertragungsdauer: Der Prozess des Anbieterwechsels kann einige Zeit in Anspruch nehmen. Während dieser Zeit sind in der Regel keine Beitragszahlungen möglich, was sich auf den Wert Ihres Vertrags auswirken kann.

- Vergleich und Auswahl: Nicht jeder Anbieter bietet bessere Konditionen. Ein sorgfältiger Vergleich der Angebote ist entscheidend, um einen Anbieter zu finden, der Ihren Bedürfnissen am besten entspricht.

6.3. Umschichtung in andere Sparformen oder Altersvorsorgeprodukte

Wenn Sie überlegen, Ihre Riester-Rente zu kündigen, weil Sie nach effektiveren Wegen zur Altersvorsorge suchen, könnte die Umschichtung Ihres Kapitals in andere Sparformen oder Altersvorsorgeprodukte eine überlegenswerte Alternative sein. Diese Option ermöglicht es Ihnen, Ihre Anlagestrategie neu auszurichten und möglicherweise bessere Renditen zu erzielen oder Ihre Investments stärker an Ihre persönlichen Präferenzen anzupassen. Hier sind wichtige Überlegungen zur Umschichtung:

Auswahl anderer Sparformen

- Direktinvestitionen in Aktien oder ETFs: Diese bieten potenziell höhere Renditen, kommen jedoch mit einem erhöhten Risiko. Eine gut diversifizierte Auswahl kann langfristig zum Vermögensaufbau beitragen.

- Tagesgeld- oder Festgeldkonten: Für einen sichereren, wenngleich niedriger verzinsten Weg, können diese Sparformen eine Alternative für den risikoaversen Teil Ihres Portfolios sein.

- Bausparverträge oder Immobilieninvestitionen: Für langfristige Sparziele könnten diese Optionen attraktiv sein, insbesondere wenn Sie den Erwerb von Wohneigentum planen oder in Immobilien als Kapitalanlage investieren möchten.

Umschichtung in andere Altersvorsorgeprodukte

- Private Rentenversicherungen: Bieten eine lebenslange Rente und können eine Ergänzung oder Alternative zur Riester-Rente darstellen, je nach Tarif auch mit flexibleren Beitragsoptionen.

- Betriebliche Altersvorsorge: Viele Arbeitgeber bieten unterstützende Beiträge oder steuerliche Vorteile. Ein Wechsel kann sich lohnen, wenn Ihr Arbeitgeber attraktive Konditionen bietet.

- Basisrente (Rürup-Rente): Eine steuerlich geförderte Altersvorsorge, besonders interessant für Selbstständige oder höher verdienende Angestellte, mit dem Vorteil eines Steuerstundungseffekts bis ins Rentenalter.

Zu bedenkende Aspekte

- Steuerliche Implikationen: Die steuerliche Behandlung unterscheidet sich zwischen den Anlageformen. Es ist wichtig, die steuerlichen Auswirkungen jeder Umschichtung zu berücksichtigen.

- Verfügbarkeit und Liquidität: Überlegen Sie, wie wichtig Ihnen der Zugang zu Ihrem Kapital vor dem Rentenalter ist. Einige Altersvorsorgeprodukte beschränken die Verfügbarkeit Ihres Kapitals bis zum Renteneintritt.

- Kosten und Gebühren: Achten Sie auf die mit den neuen Sparformen oder Altersvorsorgeprodukten verbundenen Kosten und Gebühren, da diese Ihre Rendite beeinflussen können.

7. Tipps für die Entscheidungsfindung

7.1. Wann eine Kündigung trotz Nachteile sinnvoll sein kann.

Die Entscheidung, Ihre Riester-Rente zu kündigen, ist zweifellos mit Nachteilen verbunden. Doch es gibt Momente im Leben, in denen dieser Schritt trotz aller Nachteile sinnvoll sein kann. Hier sind einige Tipps, die Ihnen helfen, zu erkennen, wann eine Kündigung die richtige Entscheidung sein könnte:

Wenn die finanzielle Not überwiegt

Manchmal kommt das Leben unvorhergesehen. In Fällen extremer finanzieller Not, wenn andere Optionen ausgeschöpft sind und dringend Kapital benötigt wird, kann die Kündigung einer Riester-Rente trotz der finanziellen Einbußen eine Überlegung wert sein. Wichtig ist hierbei, die langfristigen Konsequenzen gegen den unmittelbaren finanziellen Bedarf abzuwägen.

Wenn Sie eine einmalige Investitionschance haben

Stellen Sie sich vor, Sie haben die Möglichkeit, in ein Projekt oder eine Geschäftsidee zu investieren, die nicht nur Ihr Einkommen signifikant steigern, sondern auch langfristig zu Ihrem finanziellen Wohlstand beitragen könnte. In solchen Fällen könnte die Kündigung, trotz der Verluste durch Rückzahlungen und Steuernachteile, als Investition in Ihre finanzielle Zukunft angesehen werden.

Wenn die Kosten den Nutzen übersteigen

Falls Sie feststellen, dass die Gebührenstruktur Ihres Riester-Vertrags so ungünstig ist, dass kaum Rendite erzielt wird oder die Verwaltung Ihres Vertrags mehr kostet, als er an Wert gewinnt, könnte eine Neubewertung angebracht sein. Hier ist es wichtig, nicht nur die kurzfristigen Verluste, sondern auch die langfristigen finanziellen Auswirkungen einer Fortführung unter diesen Bedingungen zu betrachten.

Wie Sie eine fundierte Entscheidung treffen

Beratung suchen: Bevor Sie eine so weitreichende Entscheidung treffen, suchen Sie unbedingt das Gespräch mit einem unabhängigen Finanzberater. Eine professionelle Perspektive kann wertvolle Einsichten bieten.

Alle Optionen abwägen: Stellen Sie sicher, dass Sie alle Alternativen zur Kündigung in Betracht gezogen haben, einschließlich Beitragsfreistellung und Anbieterwechsel.

Langfristige Ziele im Blick behalten: Überlegen Sie, wie sich die Kündigung auf Ihre langfristigen finanziellen Ziele und Ihre Altersvorsorge auswirkt. Manchmal ist der kurzfristige Schmerz weniger gravierend als der langfristige Nutzen.

Letztlich ist die Entscheidung, eine Riester-Rente zu kündigen, höchst individuell und sollte auf einer gründlichen Analyse Ihrer persönlichen, finanziellen Situation basieren. Manchmal kann es erforderlich sein, mutige Entscheidungen zu treffen, um größere Ziele zu erreichen oder finanzielle Krisen zu überwinden. Wichtig ist, dass diese Entscheidung wohlüberlegt und informiert getroffen wird.

7.2. Checkliste Pro und Contra

Eine gründliche Abwägung von Für und Wider ist entscheidend, bevor Sie eine so wichtige Entscheidung wie die Kündigung Ihrer Riester-Rente treffen. Hier ist eine Checkliste, die Ihnen dabei helfen kann, alle relevanten Punkte systematisch zu durchdenken:

Pro: Argumente für eine Kündigung

- Finanzielle Notlage: Sie befinden sich in einer akuten finanziellen Notlage, die keine andere Wahl lässt.

- Investitionschance: Sie haben eine einmalige, vielversprechende Investitionsmöglichkeit, die eine höhere Rendite als Ihre Riester-Rente verspricht.

- Hohe Kosten: Die Kosten Ihres Riester-Vertrags übersteigen den Nutzen, und ein Anbieterwechsel ist nicht möglich oder sinnvoll.

- Änderung der finanziellen Ziele: Ihre finanziellen Ziele oder Lebensumstände haben sich geändert, und die Riester-Rente passt nicht mehr zu Ihrem langfristigen Plan.

Contra: Argumente gegen eine Kündigung

- Verlust von Zulagen und Steuervorteilen: Sie müssen staatliche Zulagen und Steuervorteile zurückzahlen, was zu erheblichen finanziellen Einbußen führt.

- Langfristige finanzielle Nachteile: Die Kündigung beeinträchtigt Ihre Altersvorsorge und kann langfristig zu finanziellen Engpässen führen.

- Kosten der Kündigung: Mögliche Gebühren für die Kündigung und der Verlust der bisher erzielten Erträge wiegen schwer.

- Alternative Lösungen: Beitragsfreistellung oder Anbieterwechsel könnten Ihre Situation verbessern, ohne dass Sie die Vorteile Ihrer Riester-Rente verlieren.

Checkliste zur Entscheidungsfindung

- Haben Sie alle möglichen Alternativen zur Kündigung, wie Beitragsfreistellung und Anbieterwechsel, in Betracht gezogen?

- Haben Sie die finanziellen Konsequenzen der Kündigung, einschließlich der Rückzahlung von Zulagen und Steuervorteilen, vollständig verstanden?

- Wie wirkt sich die Kündigung auf Ihre langfristigen finanziellen Ziele und Ihre Altersvorsorge aus?

- Haben Sie eine unabhängige Beratung eingeholt, um Ihre Optionen und die Auswirkungen jeder Entscheidung zu verstehen?

- Haben Sie die kurzfristigen Vorteile gegen die langfristigen Nachteile abgewogen?

Fachkundige Unterstützung spart wertvolle Zeit und bringt mehr Klarheit.

Womöglich möchten Sie auch den Rat eines unabhängigen Finanzexperten einholen, um zu erfahren, ob sich eine Kündigung für Sie lohnt. Und falls ja, welche Alternativen gerade jetzt für Sie finanziell einträglicher sein können.

Vereinbaren Sie hier einen Zoom-Call mit Sven Oertel vereinbaren, der einige außergewöhnliche Rendite-Beschleuniger entwickelt hat, die unter anderem die großen Megatrends aufgreifen und damit maximales Zukunftspotenzial haben.

Die erste Einschätzung Ihrer Möglichkeiten ist für Sie komplett gratis und unverbindlich. Sie bekommen eine fundierte Zweitmeinung und schauen einfach mal, was gehen könnte.

Danach entscheiden Sie, wie es weitergeht.